Сбербанк vs ВТБ. Честный разбор кредиток от банковских гигантов

Кредитные карты снова дешевеют. В рекламе банки обещают обнуление комиссий, бесплатный выпуск и сотни дней без процентов. Но под звёздочкой всё ещё прячутся реальные ставки и немалые – до 59,99%. Вместе с тем карта остаётся незаменимым инструментом беспроцентного кредитования для тех, кто умеет ей пользоваться и выбирать подходящую для себя. Вот и мы сравнили предложения банковских лидеров – Сбербанка и ВТБ, чтобы разобраться, какое их них выгоднее. Да начнётся битва кредиток, и пусть победит сильнейшая.

«СберКарта» и «Карта возможностей» ВТБ – топ-продукты рынка. Фото «»

«СберКарта» и «Карта возможностей» ВТБ – топ-продукты рынка. Фото «»

Популярные на рынке «СберКарта» и «Карта возможностей» ВТБ в мае были перезапущены – банки снизили по ним ставки и увеличили беспроцентные периоды. Условия продуктов похожи, но есть нюансы, которые можно использовать для экономии.

Бесплатное обслуживание – результат конкуренции

Главным аргументом в пользу своих кредиток оба банка называют возможность оформить их бесплатно. Сбербанк подчеркивает, что навсегда. Мы проверили. Действительно, в тарифах банкиры обнулили плату за обслуживание.

Такая щедрость – маркетинговый ход, ведь ноль рублей за карту можно подать как супервыгодный клиентам плюс. Само собой, банки в убытке не останутся. Всё компенсируют процентами по кредитным картам, которые всегда выше ставок по другим видам кредитов – потребительским ссудам или товарным POS-кредитам в магазинах.

Вывод 1: Оформив СберКарту или «Карту возможностей» бесплатно, вы, разумеется, сэкономите. Впрочем, вы же не переплачиваете ежегодно по 500 рублей и больше, просто взяв кредит наличными в Сбербанке или ВТБ. Конкурируя за заёмщиков, два лидера банковского сектора наконец-то убрали плату за обслуживание кредитных карт, что заслуживает одобрения, но не кажется чем-то выдающимся. Многие банки убрали эти комиссии задолго до розничных гигантов.

Льготный период короче заявленного

Увеличенный льготный период – это ещё один довод, призванный убедить вас пользоваться деньгами несколько месяцев не платить проценты. У СберКарты – это 120 дней, у «Карты возможностей» – 110 дней.

Заметим, беспроцентный период от 100 дней и больше далеко не новинка на рынке, скорее норма. Было бы удивительно, если бы лидеры кредитования игнорировали этот тренд и продолжали предлагать карты с 55 дневным грейс-периодом. У многих банков есть флагманские продукты со 180-ю днями льгот, ещё больше впечатляет карта «365 дней без %» Альфа-Банка.

Вдобавок у карт Сбербанка и ВТБ льготный период не фиксированный, он может сокращаться.

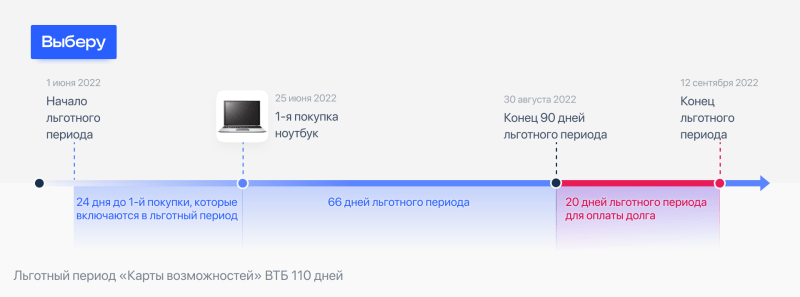

Беспроцентный период «Карты возможностей» ВТБ

На покупки без процентов по «Карте возможностей» дается только 90 дней, оставшиеся 20 ВТБ отводит на погашение долга. Ещё одно ограничение – льготный период начинается с 1-го числа месяца, в который сделана первая покупка, а не с даты платежа по кредитной карте. Проиллюстрируем схему на примере.

Льготный период по карте начинается 1 июня, завершается – 30 августа. Если вы купите ноутбук 25 июня, то потеряете почти три недели льготного периода. Поэтому с «Картой возможностей» лучше планировать расходы по ней на начало месяца.

Льготный период будет короче, если начитается с 1 числа, а не с даты покупки. Фото vbr.ru

Льготный период будет короче, если начитается с 1 числа, а не с даты покупки. Фото vbr.ru

Еще спустя 20 дней (до 12 сентября) нужно погасить весь долг за ноутбук – 50 тыс. рублей, иначе ВТБ начнет начислять кредитные проценты. Уложившись в «укороченный» льготный период, у вас получится немного сэкономить на обязательных ежемесячных платежах. Их будет только два: 20 июля и 20 августа вы внесете по 3% от суммы задолженности. В деньгах – это дважды по 1500 рублей, а не 1500 рублей и 1455 рублей. Второй платёж по условиям ВТБ будет округлён до целых 100 рублей.

Беспроцентный период кредитной СберКарты

Сбербанк обещает «честные 120 дней без процентов». Но у СберКарты льготный период, как и у конкурента, начинается с первого числа каждого месяца. Банк рекламирует схему: «один месяц покупаете – три месяца возвращаете». Таким образом, реальный льготный период тоже становится короче фактически на месяц и равен 90 дням, если вы использовали карту и купили ноутбук из нашего примера, допустим, в предпоследний день месяца.

Обязательный минимальный платёж по СберКарте такой же, как у ВТБ – 3%, вносить его нужно в последний день месяца. Сбер подчёркивает, что такой платёж – это не дополнительные расходы, а погашение части долга, причём вносить сумму нужно вовремя, чтобы избежать просрочки и сохранить беспроцентный период.

Из нашего примера получается, что в льготный период СберКарты вам нужно обязательно внести за купленный ноутбук три платежа. Так как заявленный льготный период Сбербанка на 10 дней длиннее, чем у ВТБ, в течение трех месяцев вы заплатите 1500 рублей, 1455 рублей и 1411 рублей.

Вывод 2: Несмотря на то, что по СберКарте льготный период немного длиннее, чем у «Карты возможностей» ВТБ, в обоих банках они по факту короче заявленных. Так как отсчёт периода начинается с 1 числа месяца покупки, то льготный период по кредитке для вас сокращается в зависимости от даты. Максимальная потеря дней с льготными процентами – 49 по «Карте возможностей» ВТБ. Её долг придётся гасить раньше, но и количество обязательных платежей у вас будет меньше.

Важно помнить, что просрочка ежемесячного платежа приводит к отмене льготного периода. Также не надо забывать, что обязательный платёж рассчитан как минимальный. Банки не начисляют проценты пока идет льготный период и вы исправно вносите деньги. Но к концу льготного периода долг никуда не исчезнет и его надо погасить полностью. Поэтому мы рекомендуем не откладывать на потом и оплачивать всю задолженность регулярно частями, а не копить внушительную сумму до последнего.

Ставки кредиток – разные

По СберКарте банк объявил рекордно низкую ставку – 9,8% годовых за покупки в маркетплейсе СберМегаМаркет по акции, которая действует с 1 июня по 30 сентября 2022 года. Если вы подали заявку на СберКарту раньше, то, к сожалению, не сможете ею воспользоваться.

Ставка по вашей кредитке вырастет до 27,8% при оплате товаров и услуг не в экосистеме Сбера, а также при снятии наличных. Причём льготный период не распространяется на эту операцию. Но если вы снимете деньги с кредитки в первые тридцать дней, банк не возьмет комиссию. В дальнейшем за полученную в банкомате сумму придётся заплатить 3%.

Сбербанк не предлагает дисконтов к максимальной ставке по кредитной карте, например, для зарплатных клиентов или для заёмщиков с хорошей кредитной историей. Но заявленные банком 27,8% годовых на задолженность по кредитке за все покупки – это сейчас наиболее привлекательные проценты среди банков страны. Такими были ставки для большинства заёмщиков по кредитным картам до кризиса. Благодаря им сейчас СберКарта будет гораздо выгоднее для вас, чем продукты других банков. А учитывая масштаб кредитора, у его пластика хорошие перспективы оказаться на руках у миллионов россиян.

Проценты по «Карте возможностей» ВТБ начинаются от 19,9% в первый месяц кредитования, если долг не погашен в льготный период. Со второго месяца и далее ставка вырастет до 39,9%. Вам придется платить 49,9% за снятие наличных и переводы, причём без комиссий можно снять только 50 тыс. рублей и только в первые 7 дней после оформления карты. С 8 дня ВТБ возьмет комиссию – 5,5% плюс 300 рублей за каждое снятие или перевод наличных с кредитной карты.

Кредитная «Карта возможностей». Фото vtb.ru

Кредитная «Карта возможностей». Фото vtb.ru

С калькулятором «» сравним ваши расходы за покупку ноутбука из примера выше, оплаченную СберКартой и «Картой возможностей» ВТБ. Предположим, что льготного периода вам не хватило, и банки начисляют кредитные проценты. Учтем, что обе карты действуют 3 года.

Расчёты показывают:

- Ежемесячный платеж по долгу СберКарты по ставке 27,8% – 2 062,78 рублей. Переплата процентов за весь срок кредита – 24 315 рублей.

- Ежемесячный платеж по «Карте возможностей» за первый месяц по ставке 19,9% – 1855,63 рублей, по ставке 39,9% – 2 348,21 рублей. Переплата процентов за весь срок кредита – 34 138 рублей.

Вывод 3. Благодаря ставке по кредитной СберКарта вы сможете каждый месяц сэкономить почти 14% по сравнению с «Картой возможностей» ВТБ. Переплата за весь срок кредита будет в 1,4 раз меньше.

Сразу оговоримся, что процентные ставки для расчётов расходов были взяты из тарифов банков. Для каждого заёмщика размер процентов устанавливается индивидуально каждым кредитором. Интервал кредитных ставок по «Карте возможностей» ВТБ – 19,9%-39,9%, СберКарты – 17,9%-27,8%.

А ещё добавим, мы рассмотрели в примере долг 50 тыс. рублей и только на 3 года. В расчёт брали суммы платежей больше минимальных. Таким образом мы избежали кредитной ловушки, в которую легко можно попасть, если пользоваться кредиткой регулярно и не закрывать долг в льготный период. Внося только минимальные платежи, вы можете оказаться в бесконечной кабале и в итоге с космическим долгом.

Чем ещё конкурируют кредитки?

Любая карта без кешбэка сегодня многим кажется не настоящей. Соревнуясь за ваше внимание, СберКарта и «Карта возможностей» не уступают друг другу в количестве бонусов. ВТБ предлагает с каждой покупки в популярных категориях («Транспорт», «Супермаркеты») до 2% кешбэка всем клиентам и 2,5% – зарплатным. До 50% мультибуносов у партнёров, включая Яндекс.Маркет (2,5%). 1 мультибонус ВТБ = 1 рублю. Однако за подключение опции кешбэк к «Карте возможностей» банк возьмёт 590 рублей в год.

По СберКарте вы сможете получить до 30% за покупки у партнёров – в СберМаркете, Еаптеке и еще 167 участников программы лояльности банка. До 99% может доходить ваша скидка в магазинах при обмене на бонусы по курсу – 1 бонус СберСпасибо = 1 рублю.

«Пуш» и смс-уведомления всегда бесплатны по СберКарте. По «Карте возможностей» ноль рублей будет стоить информирование – для зарплатного клиента ВТБ, всем другим сервис обойдется в 59 рублей в месяц.

Кто может оформить кредитную карту?

Требования к заёмщикам в обоих банках отличаются незначительно. Сбербанк предлагает акционные условия для оформления новых СберКарт и дополнительно требует, чтобы у вас не было других незакрытых карт банка. ВТБ лояльнее и не оговаривает ограничения по количеству других карт и задолженности по ним.

Базовые требования к заёмщикам

|

СберКарта «Мир» Сбербанка |

«Карта возможностей» ВТБ |

|

Гражданство РФ |

Гражданство РФ |

|

Возраст от 21 года – всем, от 19 лет – клиентам Сбербанка. Максимальный возраст – 70 лет |

Возраст от 21 года. Максимальный возраст – 69 лет |

|

Основной документ – паспорт |

Основной документ – паспорт |

|

Свидетельство о временной регистрации, если нет постоянной в РФ |

Постоянная регистрация в регионе присутствия ВТБ |

|

Нет порога для официального дохода |

Официальный доход от 15 тыс. рублей в месяц |

|

Лимит карты до 1 млн рублей зависит только от кредитной истории заёмщика. |

Лимит карты до 1 млн. рублей потребует предоставить справку 2 НДФЛ или подтвердить доходы по форме ВТБ |

Любому заёмщику важно знать: сумма лимита по кредитной карте определяется банками индивидуально для каждого после рассмотрения его заявки.

Кредитная карта – фаворит «»

С учётом плюсов и ограничений, на наш взгляд, сейчас обновлённая СберКарта по ряду параметров выглядит интереснее, чем «Карта возможностей» ВТБ. У продукта Сбербанка длиннее льготный период и выгоднее ставки. Эти два ключевых критерия напрямую влияют на ваши расходы, поэтому должны быть в приоритете в момент выбора кредитки.

Вместе с тем, ВТБ будет лояльнее к оценке вашей кредитной нагрузки. В отличие от Сбербанка он не потребует от вас закрыть другие кредитные карты, чтобы одобрить «Карту возможностей». Не исключено, что получить «Карту возможностей» будет проще, оформив заявку сразу на «» в разделе с кредитными картами.

Со своей стороны, мы напомним, уже 10 июня состоится очередное заседание ЦБ РФ, на котором регулятор вновь планировал понизить ключевую ставку. Неизбежно следом банки снова станут уменьшать проценты по кредитам и кредитным картам, что сделает продукты выгоднее.