Багаж с налогами. Сколько заплатят те, кто покинул Россию?

Чтобы спрятаться от российских проблем, некоторые наши соотечественники бегут в другие страны. Первым делом люди решают насущные вопросы — жильё, работа, школа, садик, адаптация к новому месту жительства. Про налоговые обязательства перед Россией мало кто вспоминает. А они есть.

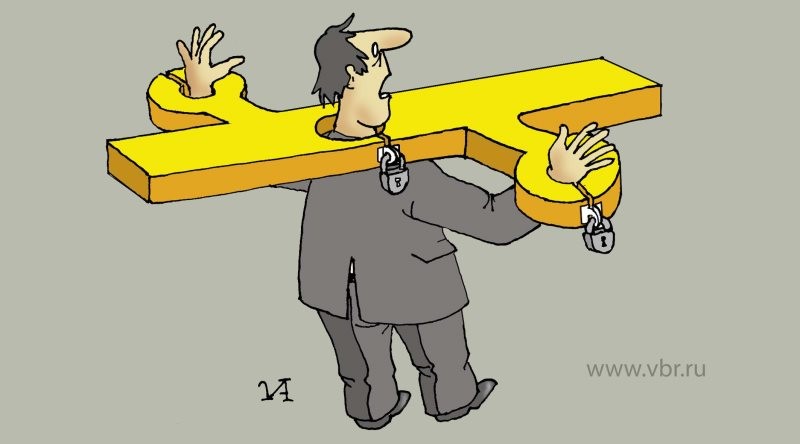

Фото: «»/Иван Анчуков

Фото: «»/Иван Анчуков

Постоянно живя в РФ, вы считаетесь налоговым резидентом. Но стоит вам только уехать за пределы страны и пробыть за границей более 183 дней (совокупно за год), то статус поменяется на налогового нерезидента. А это уже совсем другие правила налогообложения.

А сейчас разбираемся по порядку:

- В первые полгода уехавший ещё числится как налоговый резидент РФ и платит налоги как обычно. Причём неважно, откуда получен доход — из иностранного или из российского источника. Единственный нюанс — по иностранным источникам доходов надо подавать декларацию 3-НДФЛ.

- В каждой стране свои правила признания физического лица резидентом. Если вы переезжаете из страны в страну, не задерживаясь нигде более, чем на 6 месяцев, то получить резидентство будет сложно. Как будет проходить налогообложение эксперты затрудняются прогнозировать, потому что возможны разные варианты. Но самый вероятный — оплата налогов в стране, где человек последний раз жил более полугода.

- Если вы задержались в какой-либо стране более, чем на 6 месяцев, то налоговые юристы могут вам дать совет — встать на налоговый учёт, а российскую налоговую службу уведомить о резидентстве другой страны. Это требуется, чтобы избежать двойного налогообложения. Встав на налоговый учёт, надо будет платить налог по законам страны пребывания. Но есть нюанс. Надо смотреть, есть ли у России с этим государством соглашение об избежании двойного налогообложения. Если есть, то с российских доходов надо будет платить налог в РФ, а с иностранных — в стране пребывания. Если соглашения нет, то налог надо будет платить в обеих странах.

Список стран есть на сайте ФНС. Но учтите, что с этого года соглашение с Нидерландами не действует. С Грузией, столь популярной у россиян, соглашения нет.

Сколько налогов надо заплатить?

Налоговая ставка по НДФЛ на источники доходов в России для нерезидентов — 30%. Напомним, что обычно мы платим 13% или 15% (если доход превысил 5 млн рублей).

Налог в 30% начисляется за весь год, а не на то, время, что плательщик провёл за границей. Например, если вы уехали в другую страну в апреле, то за доходы, полученные в январе, феврале и марте, налог тоже будет рассчитан по ставке 30%.

Налоговый кодекс к доходам от источников в России относит:

- дивиденды российских организаций;

- страховые выплаты;

- доходы по авторским правам, пенсии, стипендии;

- рента от сдачи в аренду помещений;

- доходы от продажи имущества;

- вознаграждение за работу;

- иные доходы от деятельности на территории РФ.

Как взимается налог с российской зарплаты?

В пандемию удалённая работа стала нормой. А это значит, что люди, не меняя работы, могут свободно передвигаться по всему миру. Но идиллические картинки с довольным удалёнщиком под пальмой с ноутбуком тускнеют, когда приходит время разбираться в тонкостях трудового и налогового законодательства.

Первый вопрос, который надо задать — нерезидент РФ, работающий удалённо на российскую компанию, где получает доход? Физически человек работает в другой стране, но фирма находится в РФ. Налог рассчитывается в данном случае по месту пребывания фирмы или работника?

Фото: «»/Иван Анчуков

Фото: «»/Иван Анчуков

Минфин РФ поясняет, что место, где выполняется работа, определяется по местонахождению работника. Получается, что удалёнщик российской фирмы, переехавший в Турцию, де-юре получает доходы от иностранных источников. Соответственно, и налоги он будет платить по ставке 30%.

Впрочем, тут есть нюансы. Налоговая ставка будет зависеть от того, как составлен договор и прописана ли там работа из-за границы. Если, работая на российскую компанию, вам захотелось уехать в другую страну, лучше предварительно проконсультироваться с юристом, специализирующемся на налогах. В противном случае могут быть проблемы в том числе и у работодателя.

Фирма-работодатель отвечает за правильность уплаты НДФЛ. Рассчитывая налог, бухгалтерия должна учитывать, сколько дней работник был за границей, а сколько — в РФ. Если работник прожил в другой стране более 183 дней, то НДФЛ составит 30%. Если же бухгалтерия, не знав об отъезде удалёнщика, все отчисления посчитает по ставке 13%, то недоплату взыщут с фирмы, а не сотрудника.

В теории одна из обязанностей работодателя — следить за перемещением удалёнщиков. Как вариант — вписать в трудовой договор обязанность работника уведомлять о пересечении границы с РФ. Так недоплату можно будет взыскать с сотрудника.

Доход от аренды

Тут проще, чем с зарплатой. С дохода, полученного от сдачи в аренду имущества, находящегося на территории РФ, нерезиденты платят налог по ставке 30%.

Исключение — страны, с которыми заключено соглашение об исключении двойного налогообложения. Если там есть пункт о ренте, то платить можно в стране пребывания.

Но есть способ сэкономить — оформить самозанятость. Ставка налога — 4% или 6% в зависимости от источника доходов. Минфин указывает, что ставка НПД не меняется от резидентства.

Надо лишь помнить, что для применения НПД (самозанятость) нужно соблюдать условия:

- Гражданство РФ.

- Доход не более 2,4 млн рублей в год.

- Сфера деятельности из разрешённого перечня. Аренда, консультирование, преподавание относятся к разрешённым.

Но, если самозанятый живёт в другой стране, ему надо внимательнее отнестись к двойному налогообложению.

VPost цитирует Валерия Глазунова, генерального директора юридической компании «Глазунов и Семёнов»:

Если гражданин России зарегистрировался в качестве самозанятого, а впоследствии переехал в государство вне ЕАЭС, тогда вступает в силу соглашение о двойном налогообложении: с доходов в России он платит в её бюджет, а с доходов в другом государстве — в бюджет по месту извлечения дохода. Статус самозанятого он не теряет, однако в соглашении об избежании двойного налогообложения обычно отсутствует указание на зачёт налогов, уплаченных в качестве самозанятого на территории России. Из этого следует, что в некоторых государствах с этих доходов придётся заплатить налог, если эти деньги появятся на зарубежном счету гражданина

Если надо продать имущество в России?

Уехав из России, владелец имущества не освобождается от обязанности платить налог за землю, транспорт и недвижимость. Ставка остаётся прежней вне зависимости от резидентства.

Но, если нерезидент захотел продать имущество, надо проверить — есть ли налоговые обязательства. Правило общее: надо смотреть на срок владения.

Срок владения имуществом, освобождающий от уплаты налога:

- Для недвижимости, полученной на возмездной основе, — 5 лет (покупка).

- Для недвижимости, полученной на безвозмездной основе, — 3 года (дарение, наследство).

- Для прочего имущества — 3 года.

Итак, если вы, будучи нерезидентом, продаёте квартиру, которая была в собственности 10 лет, то налог платить не надо — работают общие правила.

Если же установленный срок не вышел, то придётся уплачивать НДФЛ — для нерезидентов 30%. Причём придётся уплачивать со всей суммы, поскольку налоговые вычеты применяются только для резидентов (ст. 220 НК РФ).

Сравните:

1. Резидент продаёт квартиру за 3 000 000 рублей. Куплена она была 2 года назад за 2 000 000 рублей. Налог уплачивается с разницы: (3 000 000 — 2 000 000)*13%=130 000 рублей.

2. Нерезидент продаёт точно такую же квартиру, пробывшую во владении 2 года, за 3 000 000 рублей. Налог уплачивается со всей суммы: 3 000 000*30%=900 000 рублей

Говоря о недвижимости россиянина, уехавшего за границу, стоит упомянуть, что её могут арестовать приставы, если есть долги. Вопрос переезда с долговыми обязательствами мы подробно разобрали в специальной статье «Что будет, если взять кредит, уехать из России и не вернуться?».