Квартиру берёшь — ипотека в подарок. Риелторы придумали схему снижения ставок по кредитам

Риелторский бизнес направил в правительство любопытную идею поддержки вторичного рынка жилья. Федеральная компания «Этажи» предлагает продавать квартиры вместе с ипотекой. Что примечательно — бюджетные средства на это не потребуются.

Как продавать вторичные квартиры по дорогой ипотеке? Фото: zen. yandex.ru

Как продавать вторичные квартиры по дорогой ипотеке? Фото: zen. yandex.ru

Как будет работать схема?

Сейчас схема продажи квартиры, по которой ипотека ещё не погашена, возможна тремя способами:

- Изыскать наличные, закрыть долг и продать квартиру без обременения.

- Найти покупателя с наличными и закрыть ипотеку после расчётов.

- Найти покупателя, желающего оформить ипотеку в том же банке. Кредит будет закрыт деньгами банка (ипотекой нового владельца).

Третий вариант применяется чаще остальных, поскольку обеспеченных людей с деньгами меньше, чем квартир на продаже.

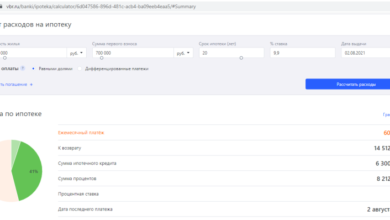

Риелторы предлагают усовершенствовать схему. Сейчас покупатель оформляет новый кредит — подаёт заявку, банк её рассматривает и одобряет на существующих условиях. То есть сейчас покупатели получают жилищные кредиты со ставкой около 20% годовых.

«Этажи» считают, что можно продавать квартиры вместе с ипотеками. То есть покупатель получит квартиру и кредит с тем же остатком долга, процентной ставкой и сроком. Банку же надо будет поменять в договоре держателя залога. В остальном кредитор ничего не теряет — выданные на покупку жилья деньги вернутся в банк по установленным ранее процентам.

Для покупателей откроются новые возможности. Можно будет покупать квартиры на вторичном рынке со ставками двухгодичной давности. Продавцы тоже вздохнут с облегчением — недвижимость можно будет легко продать без огромных скидок.

Но согласны ли банки?

Для банка предложенная схема — процентный риск, поскольку текущие ставки намного выше тех, какие применялись год и два назад. Получается, что субсидирование вторичного рынка жилья банки должны взять на себя.

Не совсем ясно как быть с кредитами, оформленными по льготным программам. Например, семейная ипотека выдаётся на особых условиях. Если её переуступить покупателю без детей, то получится, что условия программы нарушаются.

Есть и другие непонятные вопросы. Например, как быть, если стоимость квартиры намного выше остатка долга по ипотеке, а у покупателя не хватает наличных, чтобы восполнить разницу? Вероятно, надо оформлять ещё один кредит, уже по текущим ставкам.

К тому же покупатели лишаются выбора — им придётся кредитоваться в банке продавца. На рынке вторичной недвижимости начнётся своеобразная конкуренция. Покупатели начнут сравнивать не только качество самой квартиры, но и придирчиво изучать параметры договора. Не исключено. что в выигрыше окажутся те, кто успел оформить кредит по самым низким ставкам.

Впечатление от предложения неоднозначные. С одной стороны, вторичному рынку недвижимости надо помочь, чтобы продажи жилья совсем не остановились. С другой стороны, предложенная схема вызывает много вопросов. Их надо проработать на законодательном уровне. Да ещё и заручиться согласием банков. Пойдут ли они навстречу — вопрос. Может, быстрее ключевая ставка снизится до комфортного уровня? В Гражданском кодексе есть понятие «замена лиц в обязательстве». Это та же самая схема, что у «Этажей». Но почему-то банки её применяют крайне редко.