Держатели облигаций ищут спасения в рецессии после порочной первой половины года

Фонды казначейских облигаций, оправившиеся от самого жесткого первого полугодия за всю историю, начинают делать ставки на то, что ухудшение состояния экономики принесет облегчение от безжалостной распродажи бондов, даже если они и готовятся к риску дальнейшего ослабления экономики.

Так как угроза рецессии становится все больше с каждым днем, ожидания того, куда в конечном итоге могут прийти ставки США, снижаются, и некоторые покупатели облигаций возвращаются к инвестициям с текущей новой, более высокой доходностью.

Но инфляция далеко не побеждена, и есть опасения, что разгром, произошедший в первой половине года, когда портфели облигаций были просажены почти на 14%, вдобавок к падению акций, может быть продлен, даже если рост экономики застопорится.

Оставшиеся шесть месяцев 2022 года не должны быть такими ужасными, как первое полугодие, но и прекрасными они не будут. Продолжающаяся битва между рисками инфляции и рецессии приведет к повышению доходности по сравнению с текущими уровнями, в то время как кривая доходности казначейских облигаций станет плоской.

Конечно, трудно представить ситуацию с облигациями хуже, чем за последние шесть месяцев просто потому, что она и так уже была ужасной.

По некоторым оценкам, показатели американского долга были хуже, чем когда-либо с тех пор, как в конце 1700-х годов было создано министерство финансов США. По крайней мере, основываясь на широко отслеживаемых индексах Министерства финансов США, первое полугодие было более болезненным, чем любой другой период с начала 1970-х годов.

Пострадали не только держатели долговых обязательств США. Инфляционная спираль, вызванная пандемией Covid и усугубленная войной в Украине, развилась по всему миру. В то время как индекс Treasuries потерял около 10% с января по июнь, повышательное давление на ставки распространилось повсюду, от Германии и Италии до Бразилии и Новой Зеландии. Даже Япония, долгое время являвшаяся бастионом сверхлегкой денежно-кредитной политики, сталкивается с давлением, требующим более высокой доходности.

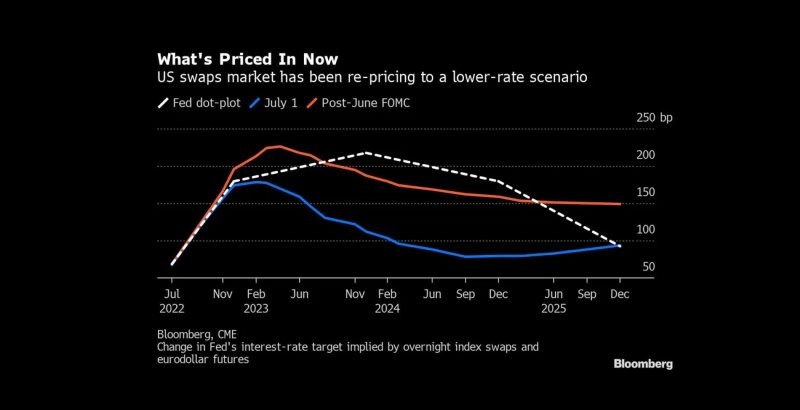

Прогнозная траектория ставок в США. Фото: Bloomberg

Дилемма рецессии и инфляции потенциально парализует инвесторов рынка казначейских облигаций, которые пытаются понять, какие стратегии выбрать, особенно в то время, когда низкая ликвидность рынка продолжает стимулировать высокую волатильность.

Прежний ажиотаж в сторону коротких позиций на рынке облигаций — тех фондов, которые получают выгоду от более высокой доходности — был остановлен и обращен вспять. Тем не менее, немногие делают ставки на значительно более низкую доходность, и позиционирование портфелей выглядит достаточно сбалансированным.

И хотя сделки с деривативами, хеджирующие от риска резкого повышения или понижения ставок на дальнем конце кривой доходности привлекает некоторых участников рынка, общая убежденность в таких возможностях довольно низкая.

Видели ли мы пик инфляции? Я думаю, что есть высокая вероятность, но это трудно предсказать. Проще сказать, что инфляция останется достаточно высокой. Но даже если мы просто останемся на высоком уровне, у ФРС есть над чем поработать. Пока еще ФРС может продолжить действовать агрессивно.

Это ожидание резкого повышения ставок федеральных фондов и опасения по поводу того, как это может повлиять на экономический рост, очевидны в ценообразовании контрактов на деривативы на ближнем конце кривой доходности.

Трейдеры по-прежнему оценивают повышение на 75 базовых пунктов как чуть более вероятное, чем повышение на 50 пунктов в июле. Они считают, что эталонная ставка на этот период, которая в настоящее время находится в диапазоне от 1,25% до 1,5% — поднимается примерно до 3,3% к концу года.

Но последующие оценки за передним краем кривой говорят о том, что терминальная ставка не станет намного выше после того, как достигнет максимума чуть ниже 3,4% в первом квартале, а затем ФРС будет вынуждена сократить ставку более чем на полпроцента до конца 2023 года. Это довольно заметный сдвиг по сравнению с парой недель назад, когда окончательная ставка виделась выше 4% и по срокам примерно до середины 2023 года.

Рыночные ожидания в отношении темпов роста потребительских цен оправдались: котировки облигаций с защитой от инфляции TIPS находятся в среднем около 2,36% на десятилетний период.

Возможно, экономика близка к переломному моменту, когда инфляция сломает рост. Сейчас мы видим ранние сигналы пика инфляции, но в ближайшее время, если они подтвердятся, можно будет покупать казначейские облигации со сроком погашения от 2 до 5 лет, потому что они выиграют, когда трейдеры начнут более агрессивно оценивать уровни, на которых ФРС может остановиться в конечном итоге.

Я уже пару недель в своих обзорах высказывал мнение, что можно начинать делать небольшие шаги к наращиванию веса облигаций в портфеле. ФРС нужно увидеть последовательную умеренность в данных по инфляции, прежде чем они смогут снять ногу с педали газа.

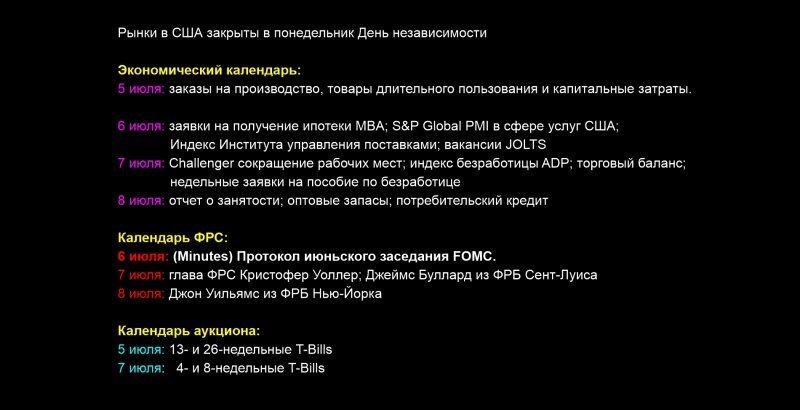

Экономический календарь. Фото: «»

На этом фоне текущая укороченная из-за праздников неделя, как кажется, может показать рост волатильности, с некоторыми показателями, близкими к самым высоким уровням с марта 2020 года, и дальнейшими всплесками несистемной ликвидности.

Отчет о занятости за июнь и ключевые данные о вакансиях будут в центре внимания на предстоящей неделе, как подчеркнул Пауэлл. Чтобы снизить инфляцию, Центральный банк должен охладить «неустойчиво горячий» рынок труда.

Вдобавок ко всему, существует потенциальное влияние опасений рецессии на более рискованные активы, такие как акции, что может вызвать эффект притока капитала в казначейские облигации.

Значительное снижение индекса S&P500, если оно случится, чего я не ожидаю, может стать катализатором дальнейшего перетока капиталов из фондовых рынков в облигации, именно сейчас, когда участники рынка закончили ребалансировки в конце квартала.

И что не менее важно, рыночные движения могут распространиться на реальную экономику, поскольку потребители начинают учитывать значительные изменения в своем богатстве, которые произошли по мере падения как акций, так и облигаций.

Эффект богатства от владения акциями и облигациями огромен. Скоро данные начнут показывать замедление как роста экономики, так и инфляции в третьем квартале, и хотя ФРС все еще нужно довести до конца фактическое повышение ставок, пик доходности казначейских облигаций приближается.