Льготная ипотека под 5%: кто и как может получить?

Комментировать Слушать Подписаться

Правительство утвердило правила выдачи льготной ипотеки для IT-специалистов. Максимальная процентная ставка по жилищному кредиту — 5%. В нынешних условиях, когда базовые проценты по ипотеке пугают величиной, это прекрасное предложение. Но не каждый специалист из IT-отрасли сможет оформить льготный кредит.

Почему преференции только IT-отрасли?

Льготная ипотека в нашей стране часто вводится, чтобы решить социальные проблемы. Например, стимулировать рождаемость или остановить отток населения из регионов или сёл. Это всем известные массовые программы дальневосточной, сельской, семейной ипотеки.

О профессиональных льготных ипотеках не слышно, потому что подобных программ мало. Пожалуй, на слуху только военная. Специальные жилищные кредиты для врачей, учителей или сотрудников определённых компаний столь малочисленны, что о них почти не говорят.

Но в мае 2022 года появилась большая программа жилищного кредитования для поддержки целой отрасли. IT-специалистам предлагают оформить кредит по ставке 5%. Даже семейная ипотека обойдётся дороже.

Таким образом правительство хочет привязать специалистов к России, чтобы те не переезжали в другие страны. В свете последних событий многие начали релоцироваться, чтобы убежать от санкций и общей экономической неопределённости.

Стране же не столько жалко отпускать людей, сколько не нужна «утечка мозгов». Из-за ограничений у нас начинаются проблемы с ввозом высокотехнологичных товаров и поддержкой программного обеспечения. Надо как-то решать проблему импортозамещения, а без кадров это невозможно сделать.

В связи с этим правительство и решило раздать компаниям налоговые льготы, а их сотрудникам — дешёвые ипотеки.

До конца 2024 года правительство планирует выдать до 50 000 кредитов на сумму около 240 млрд рублей.

Условия льготной ипотеки

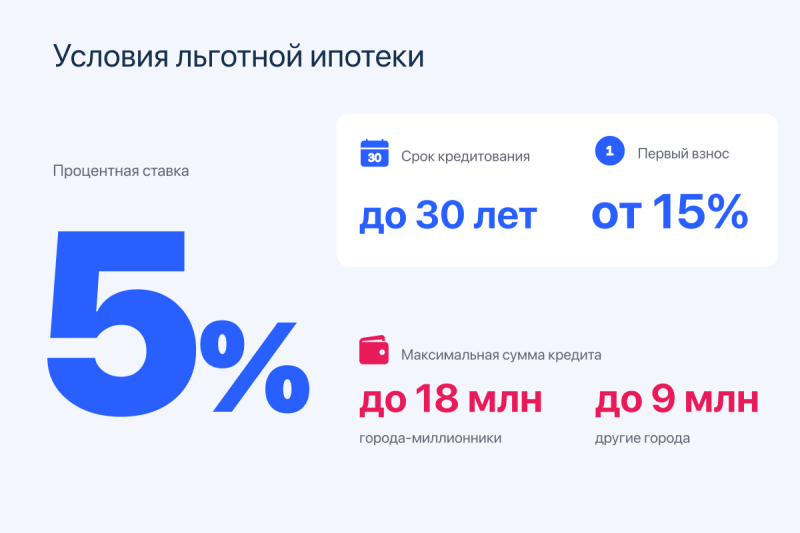

В постановлении правительства даны такие базовые условия льготной ипотеки:

- Максимальная процентная ставка — 5%. Но банк может по собственной инициативе сделать скидку. Бюджет дополнительные расходы не компенсирует, зато в кредитную организацию придут лояльные платёжеспособные клиенты. У регионов тоже есть право за счёт собственных средств снижать ставки по ипотеке, чтобы привлечь в регион специалистов.

- Срок кредитования — до 30 лет. У заёмщика будет время на выплату кредита.

- Размер первого взноса — от 15% стоимости объекта.

- Максимальная сумма кредитования: до 18 млн в городах-миллионниках, до 9 млн — в других городах. Заметим, что лимиты выше, чем по льготной программе под 9% годовых.

Условия IT-ипотеки. Фото: «»

Условия IT-ипотеки. Фото: «»

По льготной программе возможно оформить только новостройку в широком смысле этого слова. IT-специалисты могут купить квартиру в уже сданном доме или доме на этапе строительства у юридического лица по договору долевого участия в строительстве. Допускается покупка квартиры по договору уступки прав требования, но тоже только у юридического лица или индивидуального предпринимателя при условии, что он первый собственник недвижимости. Также по льготной ипотеке можно купить частный дом у юридического лица по договору долевого участия в строительстве или оплатить работы по строительству частного дома по договору подряда, заключённом с юрлицами или ИП.

Оплатить за счёт льготной ипотеки ремонт, мебель, отделку, бытовую технику нельзя.

Давайте повторим: льготная программа кредитования для IT-специалистов распространяется только на новостройки, купленные у юридического лица или ИП. Ремонт в кредитный договор включать нельзя, хотя предыдущие программы позволяли оплачивать отделку от застройщика кредитными средствами по льготной ставке.

Мы видим, что так правительство пытается «убить двух зайцев»: и специалистов «притормозить», и строителям помочь.

Впрочем, власти намекают, что если люди неохотно будут пользоваться программами, то ипотеки могут расширить на вторичное жильё.

Расходы на IT-ипотеку

Сделаем примерный расчёт льготной IT-ипотеки с помощью калькулятора «».

Исходные данные:

- стоимость недвижимости — 6 000 000 рублей;

- первый взнос — 15%;

- срок — 15 лет.

Ежемесячный платёж получается 40 330 рублей. Переплата — примерно 2 000 000 рублей. Вероятно, кому-то кажется, что ежемесячный платёж огромный. Но сравним IT-ипотеку с льготной программой на новостройки, которая сейчас выдаётся под 9% годовых. Вводные данные такие же.

Ежемесячный платёж 51 728 рублей. Переплата — почти 4 000 000 рублей.

К тому же напомним, что IT-ипотека выдаётся людям с доходом 100 000 — 150 000 рублей в месяц. Рассчитанный нами платёж составляет менее 50% дохода, что даже в глазах банков не считается предельной долговой нагрузкой.

К тому же платёж можно снизить за счёт большего первого взноса или большего срока.

Если внести в качестве первого взноса 20%, то ежемесячный платёж сократится до 37 958 рублей. Если при этом увеличить срок до 20 лет, то платить надо будет 31 678 рублей, что будет составлять треть дохода.

К тому же банки часто дают дисконт. Например, ДОМ.РФ снижает ставку до 4,04% для тех, кто подаст заявку до 11 мая.

Кто сможет получить льготную ипотеку?

Требования к заёмщику:

- возраст от 22 до 44 лет;

- гражданство — РФ;

- средняя зарплата за последние 3 месяца не менее 150 000 рублей для городов-миллионников, 100 000 рублей — для остальных регионов.

- компания-работодатель должна состоять в реестре аккредитованных компаний и не менее одного квартала пользоваться налоговыми льготами.

Расскажем подробнее о реестре IT-компаний. Льготная ипотека — не единственная преференция. Государство даёт IT-компаниям налоговые льготы. Но, чтобы их получить, надо подать заявку на включение компании в особый реестр, который ведёт Минцифры. Основные требования к компании:

- количество сотрудников не менее 7 человек;

- IT-деятельность должна приносить не менее 90% дохода;

- компания должна получить государственную аккредитацию.

Входит или нет ваша компания в реестр, можно проверить на сайте министерства. На начало мая в списке числилось порядка 27 000 компаний.

Можно ли взять IT-ипотеку и уволиться?

Эксперты беспокоились, что IT-специалисты, понабрав льготных ипотек, уедут из России или уйдут из профессии. Но так сделать не получится — если в течение 3-х месяцев после увольнения заёмщик не найдёт работу в компании из реестра, то банк повысит ему ставку. Рост процентов будет зависеть от целей кредитования. Минимум: ключевая ставка +2,5 п. п. (для квартир от застройщика), максимум — ключевая ставка + 4,5 п. п. (для частных домов).

Уволившийся IT-специалист получит рыночную ипотечную ставку. Сейчас это будет накладно для семейного бюджета. Но с падением ключевой ставки разница между льготной и базовой ставкой будет сокращаться. Вспомните, в 2020 году банки выдавали ипотеку под 7% годовых даже без субсидируемых программ.

Две ипотеки в одни руки

Анонсируя изменения в льготной программе на новостройки, вице-премьер Хуснуллин заметил, что впервые правительство разрешило дополнять льготную программу рыночной, если на покупку жилья не хватает выделенного лимита.

В теории IT-ипотеку можно совместить с другой программой и купить роскошный дом или огромную квартиру. При условии, что есть возможность обслуживать два кредита, один из которых по высокой ставке.

Но главный вопрос в совмещении двух ипотек даже не в платёжеспособности заёмщиков, а в том, как на это смотрят банки. Будут ли они выдавать одному заёмщику на один объект недвижимости два кредита?

На момент написания статьи банки не ответили на запрос «». Публичных заявлений о намерении запустить двойные программы тоже нет.

Брать или не брать IT-ипотеку?

Однозначно ответить на вопрос сложно, потому что ситуация у каждого заёмщика разная. Можем лишь оценить плюсы и минусы программы.

Плюс — низкая процентная ставка. Сейчас IT-ипотека относится к числу самых доступных. К тому же высокие лимиты позволят купить достойное жильё, а не скромную однушку.

Минус программы — ограничения по зарплатам. Некоторые специалисты даже из аккредитованных Минцифры компаний остаются за бортом госпомощи. Кого-то отпугнёт обязанность работать в IT-сфере весь срок ипотеки. Но тут тоже надо просчитать риски. Ещё раз повторимся — с падением ключевой ставки рыночные ипотечные проценты будут невысокими. Ещё один значительный минус — возможность купить только новостройку. Это сужает выбор и возможности.