Можно ли продолжать красивую жизнь, если ставки по кредитным картам достигли максимума?

Из-за того, что есть льготный период, рост процентов по кредиткам не так напрягает заёмщиков, как, например, рост ставок по потребительским кредитам, где нет грейс-периода. Можно всю жизнь пользоваться кредиткой и ни разу не переплатить, возвращая потраченное вовремя. И пусть ставка по карте будет хоть 100%, ответственному клиенту никогда не придётся с ней столкнуться.

Вот и сказочке конец

Однако если бы все пользовались кредитками именно так, зачем банки предлагали бы этот продукт? Есть масса нюансов, из-за которых «сказочка» в виде льготного периода может быстро оборваться.

- Грейс-период не всегда бывает длительным. Он может быть всего месяц, хотя по некоторым кредитным картам достигает 120 дней и даже года. Однако киношная жизнь частенько срывается даже при долгом сроке.

- Льготный период бывает разный не только по продолжительности, но и по условиям. Очень важно следить за тем, когда именно начинается грейс-период в вашем случае. Он может начаться в день первой покупки, а может — в расчётную дату, установленную банком. Чем ближе покупка к дате начала льготного периода, тем больше у вас дней без процентов. Чтобы не было сюрприза, нужно точно знать дату начала и окончания грейс-периода. Её можно уточнить при заключении договора или посмотреть в мобильном приложении.

- Многие банки предусматривают минимальные платежи по своим кредиткам даже в течение грейс-периода. Это может быть буквально 300 рублей или какой-то небольшой процент от потраченного, который нужно время от времени закидывать на счёт, чтобы банк видел, какой вы ответственный и платёжеспособный клиент. Если вы, вдохновившись льготным периодом 120 дней, потеряли голову и забыли об этих пополнениях, то заветный грейс-период оборвётся.

- По кредиткам с небольшим льготным периодом, например, 30 дней, минимальных платежей обычно не предусмотрено. Однако жить по-киношному весь грейс-период, опять же, не рекомендуется. Все эксперты сходятся во мнении, что мало кому удаётся все 29 дней тратить лимит, не думая о расплате, а на 30-ый день покрыть все расходы. Всё-таки возврат денег требует определённой дисциплины и планирования. Тот, кто ведёт себя осторожно и частично покрывает расходы время от времени в течение льготного периода, чаще и легче «выходит сухим из воды», то есть успешно вступает в новый льготный период, а не расплачивается за все потраченное с процентами.

- Множество действий, которые люди привыкли совершать по дебетовым картам «безвозмездно, то есть даром», по кредиткам «влетают в копеечку». Такими операциями могут быть:

- снятие наличных в банкомате;

- перевод денег на другие карты, в том числе на карты того же самого банка;

- пополнение электронных кошельков;

- погашение кредитов в других банках и так далее.

За такие дела банк может начислять повышенные проценты, причём ежедневно, и удержит единовременную комиссию. Льготный период из-за платных операций тоже может оборваться. Поэтому лучше всего просто не совершать их, а если уж выхода нет, то поспешить расплатиться за них как можно скорее.

Словом, нарваться на «кусачие» проценты по кредитной карте проще простого. Забыли вовремя внести минимальный платёж, пропустили дату окончания льготного периода, расслабились и не успели собрать деньги для погашения долга, не оплатили снятие наличных (или на это случайно не хватило 50 рублей) — тут-то вас и настигнет процент. Который теперь не процент, а процентище.И — о, ужас! — начисляться он начнёт не со дня прекращения льготного периода, а на все ваши покупки с самого начала периода.

Словом, кредитки прекрасны, пока длится льготный период, и рост процентов можно даже не заметить. Но если нет платёжной дисциплины, непонятны условия договора, вы их не читали или вы попросту забывчивы, то придётся серьёзно переплатить.

Подводные камни

Мало того, что нужно следить за минимальными платежами, датой окончания льготного периода и платными операциями, так есть и куча других опасностей, которые подстерегают владельцев кредиток.

Зачастую клиенты подключают СМС-оповещения об операциях, а они всегда платные. Платным может быть и обслуживание карты, и страховка, если она есть (очень многие заёмщики не обращают на неё внимания), и другие дополнительные услуги. На дебетовых картах такие траты списываются сами собой, оставаясь практически незамеченными, а вот при погашении долга по кредитной карте нужно помнить обо всех этих начислениях и внимательно оплачивать их. Разве не обидно будет получить начисление процентов на все расходы в льготном периоде за то, что вы забыли оплатить 49 рублей за СМС?

Есть у банков и масса других способов заставить пользователя кредитки работать на проценты по ней. Как соблюдать осторожность и не попадаться на уловки длинных банковских договоров, мы подробно рассказали в статье «Наживаются на беззащитных. Как банки и МФО незаконно начисляют комиссии».

Кешбэк вызывали?

Кредитка — это не только потенциальная бомба, которая при любом неосторожном движении «взрывается» в бешеные проценты. Как и на дебетовых картах, на кредитных можно копить кешбэк и бонусы. Причём кешбэк может доходить аж до 30% стоимости покупок. Лучшие предложения банков по кредитным картам с кешбэком в сентябре можно посмотреть в рейтинге от «».Однако обольщаться, что тридцатипроцентный кешбэк покроет в случае непредвиденного «взрыва» тридцатипроцентные начисления на расходы, не стоит.

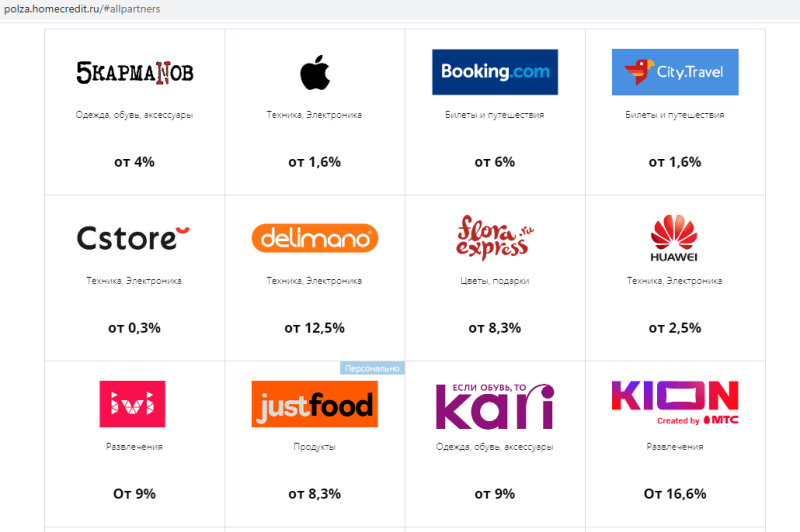

Во-первых, такой высокий кешбэк бывает не на все расходы, а только на покупки у партнёров. Например, по карте «120 дней без %» от банка «Хоум Кредит», которая попала на 6-ое место нашего рейтинга, заявлен кешбэк до 30%. На сайте кредитного учреждения есть внушительный список магазинов, за покупки в которых начислят повышенные бонусы. Однако максимально заявленный кешбэк — от 20%, и он доступен лишь в четырёх небольших малоизвестных интернет-магазинах. Ещё несколько партнёров порадует бонусами от 10%-15% стоимости, а в основном кешбэки не превышают 10%.

Большинство партнёров не слишком популярны, а по известным брендам кешбэк невысок. Фото: polza.homecredit.ru

Большинство партнёров не слишком популярны, а по известным брендам кешбэк невысок. Фото: polza.homecredit.ru

Поэтому, чтобы получить какую-то выгоду от кешбэка, нужно тщательно изучить список партнёров и понять, будете ли вы постоянно приобретать товары для своего домашнего кролика в специализированном интернет-магазине, где самый высокий кешбэк. Или же вы никогда не слышали о кешбэк-партнёрах, и будете в лучшем случае довольствоваться начислениями 1,5% по любым покупкам.

Но дело не только в том, что высокий кешбэк можно получить мало где. Многие банки начисляют кешбэк не «живыми» деньгами, а бонусами. Их можно конвертировать в рубли или оплатить ими покупки, однако, во-первых, на это бывают ограничения, а во-вторых, не всегда один бонус равен одному рублю. Например, по карте «Практичная» от банка «Ренессанс Кредит» для оплаты услуг ЖКХ или сотовой связи установлен курс «2 бонуса = 1 рубль».

Словом, кешбэк — это хорошо. Но процентов он не покроет, оставаясь лишь приятным дополнением.

Рефинансировать или не рефинансировать, вот в чём вопрос…

Имея кредитку, легко попасть в ловушку. Льготный период закончился, банк начисляет проценты и требует ежемесячных платежей. Если по карте потрачена большая сумма, то платежи могут быть ощутимы для семейного бюджета. Обиднее всего будет то, что доля основного долга в платежах будет незначительной — основную сумму составят проценты. Основной долг почти не уменьшается, переплата превышает изначально взятую сумму, и платежи растягиваются на много лет. Это именно тот вариант развития событий, когда проценты, достигшие предела, загоняют людей в кредитное рабство, из которого сложно выбраться.

Из такой ситуации есть два выхода. Либо придётся «лезть из кожи вон» и погашать долги, внося гигантские платежи, растущие снежным комом, либо можно рефинансировать задолженность, «обменяв» кредитку на потребительский кредит. Тогда проценты перестанут постоянно копиться, приводя в ужас, а долговая яма перестанет засасывать: у вас просто появится обязательство в определённый срок равными регулярными платежами выплатить долг. Это легче и психологически, и финансово.Рефинансирование спасёт даже тогда, когда у вас было несколько кредиток с задолженностью или кредитов. Можно объединить все долги и, наконец, расплатиться с ними. Меньше они не станут, зато будет чёткое понимание, когда вносить платёж, а проценты не будут нарастать ежедневно.

В любом случае рефинансирование кредитом менее опасно и более надёжно, чем, например, брать ещё одну кредитную карту в другом банке для погашения долга по текущей. Такое поведение грозит вечными долгами. Во-первых, как мы писали выше, перевод денег с одной кредитки на другую обычно платный, а во-вторых, где гарантия, что со второй кредиткой вы справитесь лучше, чем с первой?

Словом, рост процентов по кредитным картам не так опасен, как, например, удорожание кредитов. Мы вовсе не отговариваем вас от кредиток, но относиться к ним нужно ответственно. Если вы достаточно дисциплинированы, внимательно читали договор и рассчитали свои силы, то не нарвётесь на дорогие операции и будете пользоваться грейс-периодами одним за другим совершенно бесплатно (внося, разве что, деньги за обслуживание карты). А вот если вы открывали кредитку для красивой жизни или погашения старого кредита, то на растущих процентах можно разориться. Если вы вдруг почувствовали, что именно это с вами и происходит, то лучше не ждать, пока долг достигнет вселенских масштабов, а воспользоваться рефинансированием. И, конечно, не забывать читать «», чтобы впредь быть внимательнее и не дать банкам себя облапошить.